Fintech ve Ödemelerde 2022 Trendleri

Önceki yazımda e-ticaret alanında 2022 trendlerini, bir raporu baz alarak paylaşmıştım.

Şimdi, ödeme alanına dair 2022 trendlerine, CapGemini'nin bir raporunu dikkate alarak bakabiliriz.

Rapora dilerseniz şu linkten erişebilirsiniz.

2021 yılı ödemeler sektörü için "Payments 4.X"e geçtiğimiz bir geçiş yılıydı – yani daha fazla sektör konsolidasyonunu besleyen ve teknolojiyi çeken evrimsel, COVID-19'un tetiklediği bir dönem oldu-.

Rapor, yeni teknoloji trendlerine, müşteri davranışındaki kalıcı değişikliklere, yeni nesil ödeme yöntemlerine yönelik benzersiz ihtiyaç ve yarının ödeme ortamının önünü açan B2B ve KOBİ segmentleri için çevik ödeme çözümlerine artan odaklanmaları gösteren genel bir bakış sağlıyor.

Covid-19 pandemisi, ödeme endüstrisinin yeni çağdaki oyuncuların yeni yaklaşımlarıyla ateşlenen, endüstri konsolidasyonu tarafından desteklenen ve müşterilerin uçtan uca deneyim talebiyle yeni bir görünüm kazanmasını gerektirdi.

Ödemeler sektörü, ödemelerin yerleşik ve görünmez olduğu ve sorunsuz müşteri deneyimi sağlamak için daha fazla işlevsel olan "Payments 4.X" olarak isimlendirilebilecek yeni bir döneme giriyor.

Müşteriler kalıcı olarak yeni nesil ödeme yöntemlerine geçiş yaparken, Dijital Kimlikler sorunsuz bir ödeme deneyimi için kritik öneme sahip olarak görülüyor.

B2B ödemeler segmenti hızlı dijitalleşmeye tanık oluyor. BigTech'ler, PayTech'ler ve sektöre yeni gelenler, yetersiz hizmet alan küçük ve orta ölçekli işletmelere (KOBİ'ler) yardımcı olmak için yeni nesil çözümlere daha fazla odaklanıyor.

Yerleşik finansal kurumlar ve bankalar kârlılıkla mücadele ederken, yeni nesil girişimler, fiizki kartların dışında kalan ürün ve hizmetlerin başarısını sürdürerek Payments 4.X döneminde liderliği ele geçirmeye devam çalışıyor.

Yeni dönem, işbirliğini ve platformlaştırmayı gerektiriyor ve firmalar yalnızca API tabanlı iş modellerini ve açık bankacılık gibi açık ekosistemleri benimseyerek tam pazar potansiyelini açığa çıkarabilecek görünüyor.

Veri işleme ve gelişmiş ödeme işleme yetenekleri, büyüme için kaçınılmaz görünüyor.

Bankalar ve geleneksel ödeme firmaları için zaman hızla akıyor çünkü rekabet avantajı sonsuza kadar garanti edilemiyor. Sektör oyuncuları ölçek ekonomileri ararken, konsolidasyonlar artıyor ve banka dışı kuruluşlar, yerleşiklerin pazar payını tehdit etmek için yeni alanlar keşfediyor.

Tüm bu 2022 trendleri gündemdeyken, merkez bankaları dijital para birimleri (CBDC) küresel olarak daha fazla gündeme geliyor ve mevcut ödemeler ortamında yeni bir alan açma potansiyeline sahip.

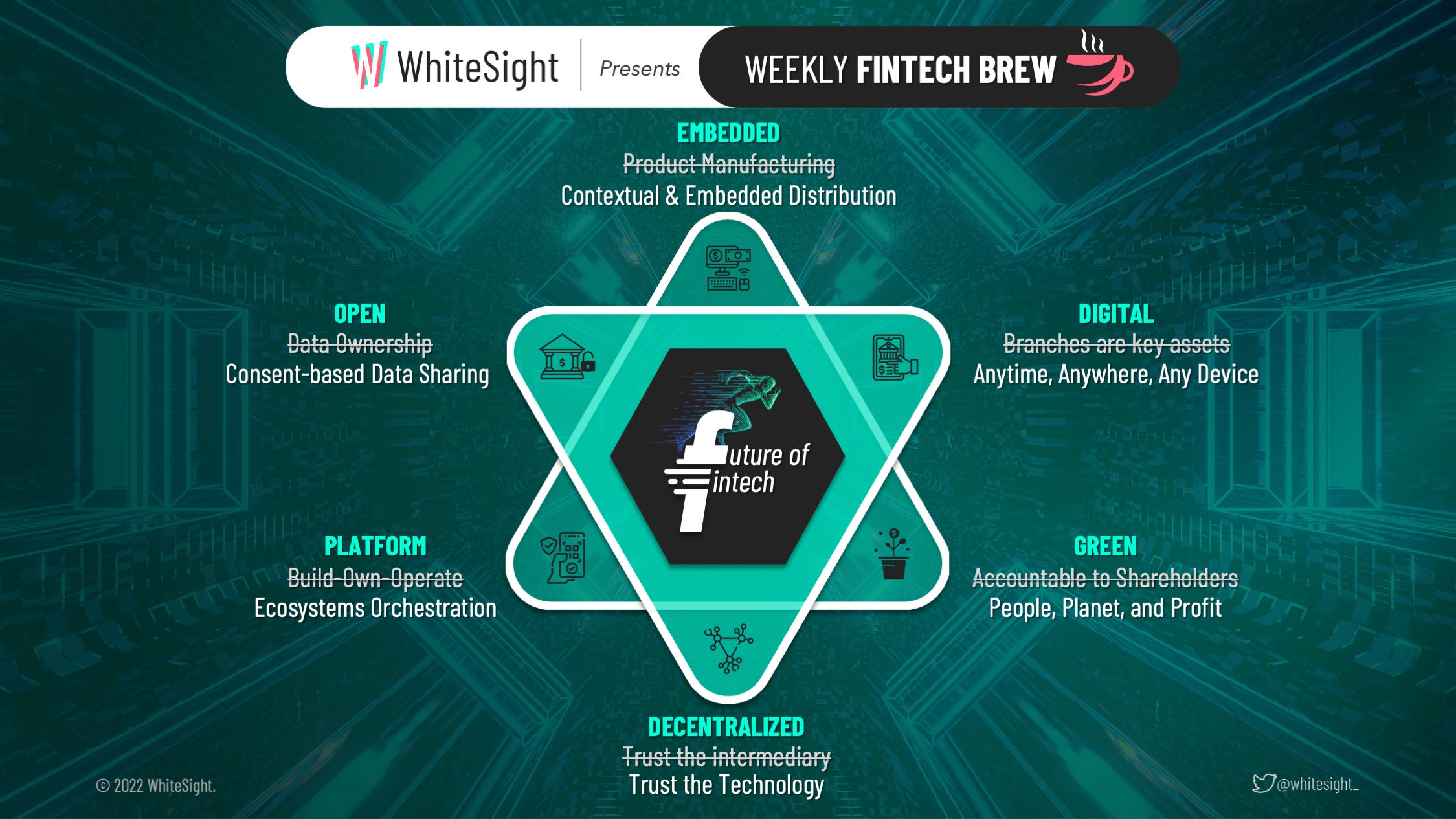

WhiteSight'ın yaptığı bir başka çalışma ise bize yeni fikirler ve bakış açıları kazandırabilir diye düşünüyorum. Oldukça faydalı ve etkili çalışmalar yapan WhiteSight tarafından paylaşılan "Future of Fintech" raporunda öne çıkan diğer hususları ise burada belirtmekte yarar var.

Fintech alanındaki gelecek trendleri için 6 ana başlık belirlenmiş ve bence de oldukça doğru bir yaklaşım, şöyle ki;

- Embedded Fintech: günümüzde artık sadece finansal ürünlerin geliştirilmesi değil, ayrıca gömülü fintech uygulamalarının da yaygınlaşacağını öngörebiliriz. Gömülü finansın (veya entegre finansın) ne olduğunu anlamak ve daha detaylı bilgi edinmek için dilerseniz şu yazıma bir göz atabilirsiniz.

- Open Fintech: daha önceleri verinin sahipliğinin müşteri sahipliği olduğuna inanmıştık, ki bunun da eminim bir çok marka faydasını gördü, özellikle odaklı pazarlama ve kampanyalarda, ancak artık müşteri onayı ile veri paylaşımının da çok önemli olduğunu anlamamız gerekir. Öyle ki, açık bankacılık uygulamalarında müşteri onayı ile hesap bilgilerinin 3.taraflarla paylaşılması dahi regülasyonlarla düzenlenmiş durumda.

- Digital Fintech: Geleneksel bankacılıkta olduğu gibi fintechler içinde temsilci veya bayi ağı ile fiziki noktalarda finansal hizmet vermek ve finansal tüketiciye ulaşmak önemli, ancak günümüzde artık finansal hizmetlere herhangi bir anda, herhangi bir yerde ve herhangi bir cihazdan yeknesak bir müşteri deneyimi ile erişmek çok daha önemli hale gelmiş durumda.

- Platform Fintech: Fintech uygulamalarında, kuruluşlarında ve ürünlerinde kendi operasyonlarını yürüten kendine has ve uçtan uca sahipliğinde bulunan platformlar sözkonusu, ancak günümüzde ekosistem yaratmak ve bu ekosistemi yönetecek platform araçları çok daha kritik. Platform ve platformdan yararlanan 3.taraflar ile finansal tüketicilerin etkisi ile platformun eksponansiyel büyüme trendine girmesi çok daha muhtemel. Klasik büyüme stratejileri yerini ekosistem üzerinden paydaşlarla büyüme trendine bırakıyor!

- Green Fintech: Finansal kuruluşların hissedarları ve yatırımcıları için kar amaçlı bir vizyon ve bu minvalde stratejiler sunması yerine artık finansal tüketicilere yönelik, daha yaşanılır bir dünya için ve elbette kar odaklı bir stratejiyi vizyonlarının en başına almaları daha önemli hale geliyor.

- Merkeziyetsiz Fintech: Güven unsuru finansal hizmetlerin sanıyorum en ortasında ve en önemli kavramların başında geliyor olsa gerek. Bankacılıkta bunu yüzyıllardır görebiliyoruz, üstelik 2008 krizinde "güven" kavramının ne kadar önemli olduğunu da tekrar gördük. Üstelik bu kapsamda Fintech'lerin de Bankacılığa alternatif olarak nasıl yükseldiğine de şahit olduk. Dolayısıyla, kuruma güven kavramı yerini artık teknolojiye güvene bırakıyor!

WhiteSight tarafından tarafından paylaşılan rapora dilerseniz şu linkten erişebilirsiniz.