Temel Bankacılık ve Ödeme Sistemleri – Hastalıkta ve Sağlıkta Beraber!

Gerçek zamanlı bankacılığın, ödemelerin ve giderek daha açık bir bankacılık ekosisteminin ortaya çıkması, artık bankaların, sürekli değişen ve giderek karmaşıklaşan ödeme ekosistemine ve aynı zamanda tam anlamıyla açık bir bankacılık ekosistemine ayak uydurmalarını sağlayan modern bir ödeme sistemine sahip olmalarını gerekli kılıyor.

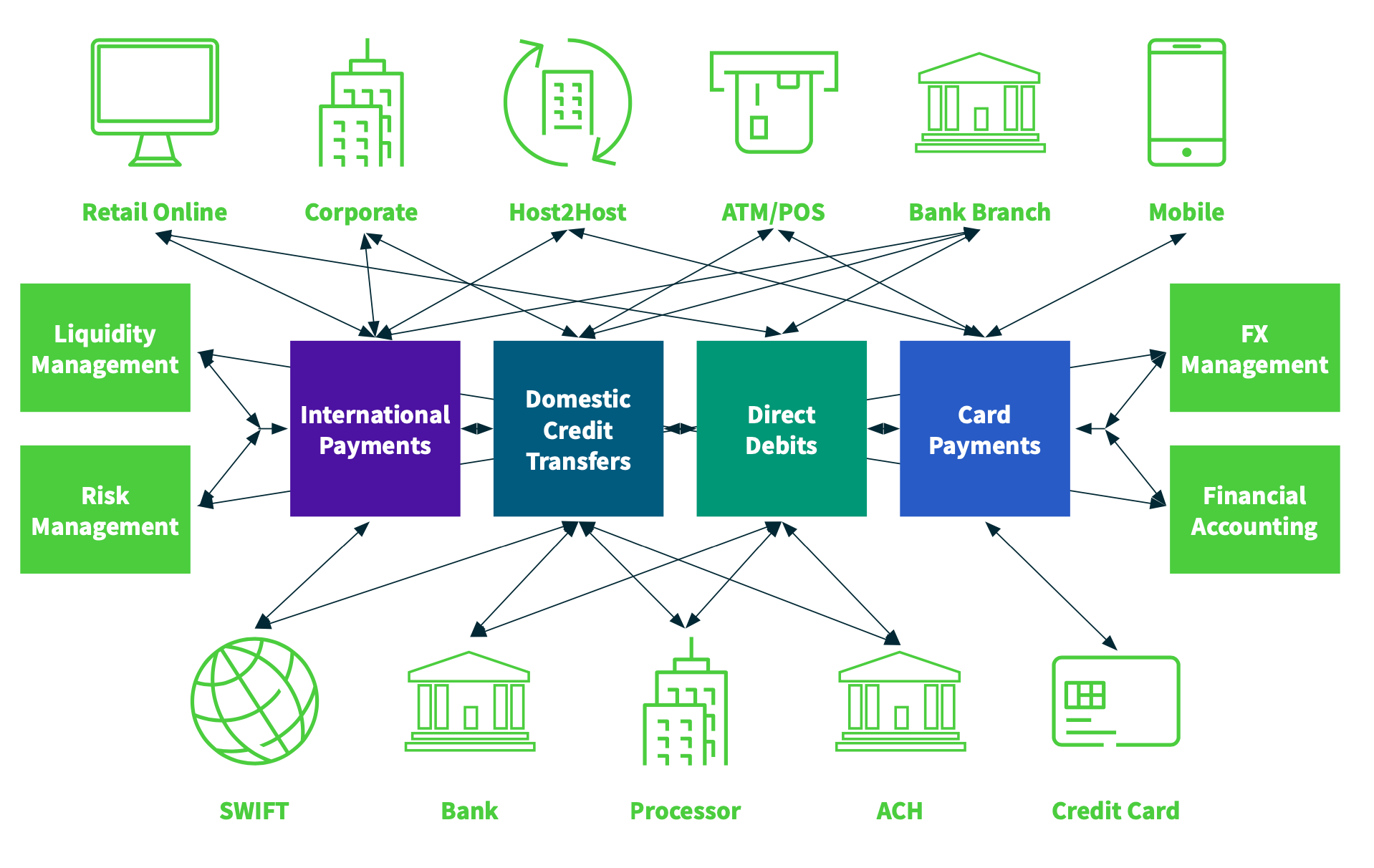

Bir bankanın ödeme stratejisinin kesinlikle hem perakende tüketici alanını (dijital ödemeler, P2P, fatura ödemesi, tekrarlayan ödemeler, mevduat toplama) hem de temel bankacılık işlemleri alanını (hazine, krediler, nakit yönetimi, likidite, vb.) birlikte ele alması gerekiyor . Elbette bunu yapmak için temeldeki teknik mimarinin sahip olması gereken bazı özelliklerinin var olması gerekiyor. Özellikle yeni ürün, servis ve hizmetlerin pazara giriş hızını artıracak, açık bankacılığı destekleyecek ve ödemelerin başarıyla tamamlanmasını sağlayacak uygulama programı arayüzlerini (API'ler) barındırması önemlidir. Ayrıca, modern bir ödeme sistemi platformunun, kanallarda kişiselleştirmeyi kolaylaştırması, veri analitiğinden ve yapay zekadan (AI) yararlanması, bulut özellikli olması ve ISO 20022 gibi benzeri standartları karşılayacak nitelikte olmalısı da çok kritik. Diğer yandan -ve belki de daha önemli olanı- modernize edilen bir ödeme sistemi platformunun aynı zamanda bir bankanın ana sistemi ve kanalları ile beraber yönetilebilmesidir.

Geleneksel olarak, bankacılık temel sistemi ve ödeme sistemi ayrı altyapılarda yaşamaktadır, ancak gelişen ödeme ekosisteminde bir araya gelen yalnızca ödeme işlem tipleri değildir. Temel bankacılık işlemleri ve ödeme işlemleri esasında aynı şeyleri yapmaya başladılar.

Geleneksel bankacılık sistemlerinde, takas (ödeme sistemleri aracılığıyla) ve ödemeler ise (bankacılık / muhasebe sistemleri aracılığıyla) ayrı süreçlerde yürürdü ve ikisi arasında genellikle bir veya daha fazla gün gecikme olması olağan karşılanırdı. Bugün ise, finansal sistemler gerçek zamanlı otomatik takas sistemlerini ve ödemeleri birkaç saniye veya daha kısa sürede halledebiliyor. Ancak bu, bankaların ödeme sistemleri ve bankacılık işlemlerini akışlarını gerçek zamanlı risk profili oluşturma, gerçek zamanlı likidite yönetimi ve gerçek zamanlı muhasebe gibi işlevleri içeren tek, gerçek zamanlı, uçtan uca bir süreçte yeniden yapılandırmasını gerektiriyor.

Günümüzde, bankacılık ve senkronize olmayan süreçlerde çalışan ödemelerle bir veya iki günlük mutabakat döngülerinin eski uygulaması aşamalı olarak kaldırılıyor. Yeni gerçek zamanlı ödeme piyasası altyapıları, belirttiğim üzere birleşik şekilde çalışan bankacılık ve ödeme işlemlerinin varlığını gerektiriyor ve tüm süreçler gerçek zamanlı, sorunsuz bir şekilde etkileşimde bulunmalısı gerekiyor.

Nihayetinde, birleşik bir bankacılık ve ödeme sistemleri süreçlerine sahip yeni bir sistem mimarisi, geleceğin bankacılığını gerçekleştirme vizyonu kapsamında bir zorunluluk olarak görünüyor.

Bankacılık ve Ödemeleri Stratejik Olarak Dönüştürmek Ama Nasıl?

Finans kurumları yeni mimari yaklaşımlarda nasıl ilerleme kaydedilecekleriyle boğuşurken, piyasayı bozanlar (yani FinTech’ler), bankalarla güven ilişkisine meydan okumaya ve çevik teknolojileri kullanarak pazara yeni giren (yani finansal ekosisteme henüz dahil olan) potansiyel kitleleri (özellikle dijital doğanları) finansal tüketici (veya müşterileri) yapmaya hızla devam ediyorlar.

Diğer yandan, BigTech oyuncuları Apple Pay, Amazon Pay ve Alipay ürünlerini hali hazırda globalde piyasaya sürmüş durumdalar. Ayrıca bir ödemenin ne kadar kolay ve akıcı olabileceğini, müşteri deneyiminin ne kadar müthiş gerçekleştirilebileceğini kanıtlayarak müşterilerinin bağlılığını kazanmaktalar.

Modernleştirilmiş ödemeler dünyasını yönlendiren tüm teknolojilerin arkasında bir karmaşıklık olduğunu bilseniz de, müşteriler elbette bunu bilemezler ve göremezler. Müşteriler karşılarında ister bir FinTech ister bir start-up veya bir teknoloji devi tarafından ödemelerinin sonlandırılmış olmasına bakmaksızın, yıllardır müşterisi oldukları bankalarının piyasada sunduğunu gördükleri ve en son ödeme teknolojisine ayak uyduran bir finansal hizmete sahip olmasını bekliyorlar.

Dahası, erişilebilir ve uygun fiyatlı (ve bazı durumlarda ücretsiz) olarak bu hizmetleri kullanmayı talep ediyorlar. Bankaları ise bu talepleri karşılayamadığında ve beklenen hizmeti sunamadığında ise, müşterilerin önemli bir kısmı üçüncü taraf bir sağlayıcıyı daha sık kullanarak ödemelerini alternatif bir firmaya taşıyabilir (bu durum özellikle değerli verilere erişim, çapraz satış ve yönlendirme fırsatlarını üçüncü taraf hizmet sağlayıcı lehine aktarmak demektedir) ve sonunda müşteriler ödeme yapmak ve hesaplarını yönetmek için bankalarına olan güvenlerini de üçüncü taraf hizmet sağlayıcı lehine değiştirebileceklerdir.

COVID-19 döneminin dijital ödeme kullanımı üzerindeki etkisine bir bakarsak; geçtiğimiz Nisan 2020'de yapılan ABD’de de bir ankete yanıt verenlerin yüzde 45'i son 30 günde bir kez mobil cüzdan kullandıklarını söylemişlerdir ve yüzde 31’i mobil cüzdanları ve temassız ödemeleri çok daha fazla kullanmak niyetinde olduklarını söylemişlerdir.

Kurumsal perspektiften bakıldığında, modernize edilmiş bir bankacılık ve ödeme sistemleri platformunun hayata geçirilmesi; mutabakatta olumlu yönde dramatik bir değişimi, etkin bir bakiye yönetimini ve uçtan uca gerçek zamanlı bir ödeme akışında şikayet yönetimini verimli olarak yönetmenin dışında bankalar için önemli piyasa fırsatları da getirebilecektir.

Müşteriler için saniyeler içinde ve sorunsuz bir şekilde ödeme başlatma, doğrulama, yönlendirme, iptal, iade ve bilgi alma imkanı sunulabilmesi, müşteri deneyimini geliştirirken daha ucuz ve daha az riskli hizmetlerin sunulmasını da sağlar. Daha büyük ticari ve kurumsal müşteriler içinse, optimize edilmiş bir işletme sermayesi modeli, finansal varlıkların etkin yönetimi ve yatırımlar için yeni kullanılabilir fonlar demek olabilecektir.

Geleneksel bankacılığın getirdiği yüklerden ve gelenekselin hala yaşamasına izin veren eski teknolojinin maliyetli altyapılarından ve engellerinden yeni nesil bir altyapıya ve platforma kesintisiz bir geçiş için; bileşenleştirme (component bazlı mimariler), API'ler ve bulutun gücünden yararlanan bankacılık ve ödeme sistemlerine dair modern ve stratejik yaklaşımlar geliştirmek gerekiyor.

Sonuç olarak; bankacıların yapacak daha çok işi var, şayet bankacıysanız ve hala aksiyona geçmediyseniz ve halen daha düşünüp tartışıyorsanız geçmiş olsun! Yakın gelecekte kurumlarınızı bekleyen büyük riskler var demektir.

Çünkü;

Modernleştirilmiş bir platforma geçiş için gereken yatırım, planlama ve strateji kritik derecede önemliyken, hali hazırda durup beklemek bankalar için artık bir seçenek değildir. 2025'e kadar, dünya çapında perakende ödeme gelirlerinin yaklaşık yüzde 15'i, gerçek zamanlı ödemeler, banka dışı ve dijital bozucuların (FinTech’lerin) rekabeti ve fiyatlama baskısı nedeniyle rekabetçi avantajın el değiştirmesi sonucu risk altında olacak.

-Accenture

Kaynaklar: Accenture, FIS, BBVA, Pymnts.com